Exnessでは個人と法人アカウントで利用できます。

ここでは個人トレーダーを対象に、確定申告手順と税金について解説します。

Exnessで確定申告が必要になるケース

- 利益が年間20万円を超えたとき(経費を差し引いた後で20万1円以上)

- 利益が48万円を超えたとき(個人事業主や専業主婦など基礎控除分)

利益が年間20万円を超えたとき(経費を差し引いた後で20万1円以上)

サラリーマン兼業トレーダーなど企業に勤めている方は、給与以外に年間20万円超の所得があれば確定申告しなければいけません。

月割で17000円ほどコンスタントに稼げた場合、この条件に該当します。

金額的には大したことはないと感じるのではないでしょうか。

お小遣い程度で十分な方でも、この金額では満足できないかもしれませんね。

なお、この20万円は経費を差し引いた後の金額です。

FXの関連本やツールの購入、セミナー参加費やその交通費、FX塾代などの経費を使っていれば差し引きましょう。

利益が48万円を超えたとき(個人事業主や専業主婦など基礎控除分)

個人事業主や専業主婦など、企業で就業していない方は、確定申告の計算時に基礎控除48万円が適用されます。

年間の利益が48万円だった場合、この控除額分を差し引けば0円のため申告不要です。

48万円を1円でも超えれば確定申告しましょう。

Exness以外に所得がある場合も申告しなければいけません。

Exnessで稼いだ利益に対する日本の税率・税金額

ここでは日本の税率で解説します。

日本では、個人トレーダーと法人で税率が異なります。

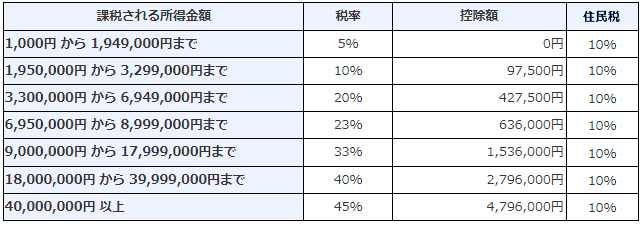

個人トレーダーの税率と税金

Exnessのような海外FXで稼いだ利益は雑所得です。

給与所得などほかの所得と合算した上で税率が決まります。

国税庁ホームページに掲載されている所得税率は以下のとおりです。

(住民税10%の列は編集部で追加したもの)

年間の利益が4000万円以上になれば、最大45%もの税率となります。

さらに住民税も10%ほど聴取されるため、約55%の税金を納めることになるでしょう。

国内のFX業者を使っていれば20%の分離課税のため、利益が大きいほど損してしまいます。

合計所得別の税金計算事例を紹介します。

(経費やそのほかの税金はないものとする)

【ケース1】給与400万円、Exness利益100万円の税金額

【所得金額】(給与400万ー給与所得控除124万)+Exness利益100万ー基礎控除48万=328万円

【所得税】328万×税率10%ー控除額97500円=230500円

【住民税】328万×住民税10%=32万8000円

【合計】所得税23万500+住民税32万8000=55万8500円の税金

実効税率は約17.03%です。

給与所得は企業側で源泉徴収されているため、実際は源泉分をここから差し引きますが、60万円ほどの税金を納税することになるでしょう。

【ケース2】給与400万円、Exness利益1000万円の税金額

【所得金額】(給与400万ー給与所得控除124万)+Exness利益1000万ー基礎控除48万=1228万円

【所得税】1228万×税率33%ー控除額153万6000円=251万6400円

【住民税】1228万×住民税10%=122万8000円

【合計】所得税251万6400+住民税122万8000=374万4400円の税金

実効税率は約30.49%です。

金額だけ見れば、トレード収益の4割ほどを税金で支払うことになります。

【ケース3】給与400万円、Exness利益マイナス100万円の税金額

【所得金額】(給与400万ー給与所得控除124万)+Exness利益0万ー基礎控除48万=228万円

【所得税】228万×税率10%ー控除額97500円=130500円

【住民税】228万×住民税10%=22万8000円

【合計】所得税130500+住民税22万8000=35万8500円の税金

実効税率は約15.72%です。

トレード分がマイナスの場合は所得になりません。

給与所得だけになるため本来なら確定申告不要ですが、税金額の計算だけしてみました。

ただし、Exness以外の所得が一定額以上あれば確定申告してください。

法人の税率と税金

法人税は原則23.2%ですが、中小企業は800万円以下の部分は15%に軽減されます。

さらに都道府県に納税する法人県民税や市区町村に納税する法人住民税などもあるため、最大約33%程度になるでしょう。

個人向けの所得税率表(+住民税)と比較すると、所得が700万円を超えたあたりが法人化への1つのボーダーラインと考えられます。

Exness 確定申告の準備

- パソコン版のMT4/MT5で取引履歴データをエスクポート

(少ない場合はスマホの履歴画面スクショでも可) - 経費計上する領収書やクレジットカード明細など

- 医療費などの控除証明書

- 確定申告書の記入用紙(手書きの場合)

- 免許証など身分証明書のコピー(手書きの場合)

- ICカードリーダー(etax/eLtax利用者)

※読み取り可能なスマホでもOK - マイナンバーカード(etax/eLtax利用者)

- マイナンバーカードの利用者登録(etax/eLtax利用者)

- etax/eLtaxアカウント登録(etax/eLtax利用者)

インターネットで申告するetaxやeLtaxを利用されない方は、マイナンバーカードやICカードリーダーなどは不要です。

(個人番号は必要です)

マイナンバーカードは、住民票のある自治体の役場で申請すれば最短1か月ほどで取得できます。

ネット申告されない方は、通知カードや住民票に記載されている個人番号を確認しておきましょう。

(確定申告書に記入欄があります)

確定申告書の記入用紙は、税務署などでもらってくるか、オンラインサイトからダウンロードしましょう。

Exness 確定申告の手順

申告のやり方は、大きく分けて次の4パターンあります。

- 確定申告書の記入用紙で提出する場合

- 国税庁の確定申告書等作成コーナーを利用する場合

- etax/eLtaxを利用する場合

- 税理士など専門家に依頼する

上から順番にそれぞれの手順を紹介します。

確定申告書の記入用紙で提出する場合

- ネットでダウンロードし印刷、または税務署などで記入用紙一式をもらってくる

(郵送でももらえます) - 「令和〇年分所得税及び復興特別所得税の手引き」で算出し申告書に転載する

- 管轄の税務署に提出する

税務署へ書類を取りに行く方は、平日8:30~17:00の時間内に行きましょう。

たいてい入口に入ってすぐの場所に書類が並べられているはずです。

なお、以前は確定申告書の記入用紙はAとBに分かれていましたが、2023年からBの様式に一本化されています。

以前Aの記入用紙を利用した経験のある方はご注意ください。

初めての方は、記入用紙だけでなく「令和〇年分所得税及び復興特別所得税の手引き」という冊子と「添付書類台紙」も忘れずにもらってきましょう。

この冊子に記入しながら所得や税金を計算していきます。

国税庁の確定申告書等作成コーナーを利用する場合

- 国税庁の「確定申告書等作成コーナー」にアクセス

- 画面に従って入力を済ませる

- 完成したら印刷して必要書類とともに管轄の税務署に提出

国税庁の作成コーナーはこちらから

⇒https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

画面の案内に従って経費や利益などを入力していきましょう。

完成したら印刷して税務署に持っていくか郵送すれば完了です。

etax/eLtaxを利用する場合

事前にetax/eLtaxのアカウント登録や利用登録の提出、マイナンバーカードによる電子署名の登録など準備が必要です。

かなり手間がかかりますし手順も複雑ですので、初めての方は準備だけで投げ出したくなるかもしれません。

準備手順はetax公式サイトをご覧ください

⇒https://www.e-tax.nta.go.jp/start/index.htm

将来的には導入したほうが便利ではありますが、今年が初申告の方は国税庁の作成ページのご利用をおすすめします。

- パソコンにインストールしたダウンロード型etaxを起動

- etax上で申告書を作成

- etax上でマイナンバーカードを使い電子署名を付与して送信

手順にすると簡単そうですが、最初は戸惑うと思います。

ちなみに、納税もetax上で可能です。

電子納税の方法はetax公式サイトでご確認下さい

⇒https://www.e-tax.nta.go.jp/nozei.html

税理士など専門家に依頼する

そのままですが、税理士など専門家に依頼する方法が一番確実です。

確定申告のプロでもあるため、もっとも安心できる方法と言えるでしょう。

ただし、海外FX関連の処理を知らない・慣れていない税理士の方が多いです。

この点は申し込むときに確認しておくことをおすすめします。

Exnessの利益を確定申告する時の注意点

- 海外FXでも確定申告は必須

- 無申告でもバレている

- 100万円以上の出金は税務署にバレている

- 確定申告不要の少ない利益でも住民税は発生する

- 個人事業主は損失を繰り越せない

- 国内FXの損益と合算できない

- 申告書を郵送で提出するときは提出期限内に到着するよう早めに出す

海外FXでも確定申告は必須

日本在住者の方の中には、Exnessは海外企業のため確定申告は不要だと勘違いしている方もいるかもしれませんが決してそんなことはありません。

雑所得として計上し、確定申告が必要です。

また、利益は最終的に日本の銀行口座に出金することになるため結局バレます。

隠そうとせず申告していきましょう。

無申告でもバレている

Exness口座に入れたままならバレないのでは?と思っていませんか?

私自身も海外FXを利用しはじめた初期の頃はそう思っていました…。

ですが、日本と海外で租税条約を結んでいます。

Exnessが金融ライセンスを取得している国はこの条約の加盟国です。

(ほかの海外FXもすべて加盟国のライセンスです)

無申告でやりすごそうとしても、日本の国税庁にFX口座の残高はバレています。

下手にごまかそうとせず、きっちり申告していきましょう。

100万円以上の出金は税務署にバレている

日本の銀行は海外との間で100万円以上の送金があったとき、「国外送金等調書」を税務署に提出します。

日本在住者がExness口座から出金すれば、必ず日本の銀行へ送金することになります。

金額が100万円以上であれば100%バレているため、隠そうとしないようにしましょう。

確定申告不要の少ない利益でも住民税は発生する

このページの最初に確定申告が発生しない条件を紹介しました。

- 利益が年間20万円以下のとき(給与所得者)

- 利益が48万円以下のとき(個人事業主や専業主婦)

この条件の満たしているなら所得税は発生しません。

ですが、所得税が発生しない程度の利益でもプラスであればその分に対する住民税が発生します。

仮にExnessの利益が10万円だった場合、約10%の住民税が徴収されます。

個人事業主は損失を繰り越せない

個人事業主は過去3年分の赤字を繰り越せる「3年間繰越控除」仕組みが用意されています。

前年はマイナス100万円、今年度はプラス100万円の利益だった場合、前年と今年の所得を相殺して0円にできます。

当然税金も発生しません。

ただし、海外FXで稼いだ利益は「3年間繰越控除」の適用外ですのでご注意ください。

国内FXの損益と合算できない

国内FX業者の損益と海外FXの損益は、税金計算の仕組みが異なります。

国内FXはほかの所得とは分けて一律約20%の税率です。

海外FXは雑所得としてほかの所得と合算して計算されます。

それぞれで損益がある場合、別々に税金計算することになるため、どちらかが赤字でも相殺できませんのでご注意ください。

申告書を郵送で提出するときは提出期限内に到着するよう早めに出す

確定申告の書類は税務署に郵送で提出することも可能です。

ただし、提出日は消印が押された日となります。

提出期限最終日にポストに投函していては間に合わない可能性もありますのでご注意ください。

Exnessの利益の節税対策

- 経費計上する

- 利益を20万円以下(48万円以下)に抑える

- ほかの雑所得と合算する

- 法人化する

- 海外のタックスヘイブンへ移住する

経費計上する

税金の計算対象になる所得から必要経費を差し引くことができます。

FXトレードであれば、書籍代、セミナー参加費用、ツール代、通信費(トレードで使った割合を按分)など経費として計上可能です。

領収書が必要ですので、必ず発行してもらい大切に保管しておきましょう。

利益を20万円以下(48万円以下)に抑える

ちょっとしたお小遣い程度で良い方は、利益を確定申告不要になる金額に抑えるのもおすすめです。

サラリーマン兼業トレーダーなら年間20万円までに抑える、個人事業主なら基礎控除分の48万円までに抑えることで、所得税をゼロ円にできます。

(ほかに所得がある方は別)

住民税は発生しますが、10%程度ですのでそれほど負担にはならないでしょう。

ほかの雑所得と合算する

Exnessの利益は雑所得として計上します。

主な雑所得として、年金、利息、せどりなどの利益と合算可能です。

どれかで損失があれば、合算することで所得金額を減らすことができます。

全部プラスなら節税になりませんが、それはそれでいいことですね。

法人化する

日本在住の個人トレーダーの方は、Exnessの利益が高額になるほど税率が高くなります。

最大55%ほどになるため、利益の半分が税金でなくなってしまいます。

数十万円くらいなら気にする必要はありませんが、700万円を超えたあたりから個人と法人で税率が逆転してきます。

(あくまで目安です)

それくらいの利益がある方は、法人化することでゼ利率を最大33%ほどに抑えることが可能です。

海外のタックスヘイブンへ移住する

FXの収益に対する税金(キャピタルゲイン税)がゼロの国がいくつかあります。

当サイトでおすすめするのは次の3カ国。

ほかにも日本より税率の低いタックスヘイブン国はたくさんありますが、これらの国では税金がゼロです。

将来的ういった国への移住することを目標にしてトレードに取り組むのもおすすめです。

Exnessの確定申告と税金に関するQ&A

まとめ

Exnessで稼いだ利益の確定申告について紹介しました。

海外FXでも一定額以上の利益がでれば確定申告が必要です。

Exnessのような海外FXの収益は雑所得となり、金額が大きくなるほど高い税率が適用されます。

稼げるようになったら、法人化する、またはタックスヘイブン国へ移住することも検討してみてください。

日本国内にこだわる方は、国内FXに乗り換えれば一律20%の税率に抑えられます。