サラリーマンや主婦さんなどの兼業トレーダー、個人事業主、法人、どのパターンでも毎年やることになる確定申告。

面倒ですね…。

税理士丸投げならそれほどでもありませんが、自分で処理していることが多い個人トレーダーは厄介です。

でも、日本に住む以上は納税の義務があるため避けられません。

注意したいのは、XMトレーディングやTitanFX、BigBossなどの海外FX業者の場合、日本の証券会社でトレードしているときと確定申告時の税率が違ってくる点。

そこで、ここでは海外FXユーザー向けに確定申告のやり方や税率について解説していきます。

海外FXの確定申告ガイド

確定申告は利益いくらから必要?

まず大前提として、個人トレーダーの場合は利益が出ていなければ海外FXでの損失に関しての確定申告は不要です。

(FXトレード以外に所得がある場合は別)

そして、法人なら損益通算という仕組みがあります。

損益通算とは、赤字分を翌年以降の利益と相殺できる仕組みです。仮に前年の赤字が100万円で今年100万円の黒字なら、合算して課税所得がゼロ円になり税金がかかりません。個人と法人で適用される年数が異なります。海外FXに関しては、法人のみ適用可能です。

非常にありがたい仕組みですが、個人事業主の場合は海外FXで負ったマイナスを損益通算できません。

(国内FXなら3年分適用)

法人は事業所得として計上できるため、10年まで損失を繰り越せるようになっています。

- 給与所得者で20万円以上稼いだ場合

- 給与所得者以外で48万円以上稼いだ場合

給与所得者で20万円以上稼いだ場合

FXに限らず、給料以外に20万円以上稼いだ場合、確定申告しなければいけません。

ただし、ほかのFX業者や副業で損失があり、合算すると20万円以下になるのであれば確定申告不要です。

給与所得者以外で48万円以上稼いだ場合

日本の税制には基礎控除というものがあり、現在は48万円となっています。

(少し前まで38万円でした)

この基礎控除額の範囲内なら税金がかからないため確定申告しなくても税金は発生しません。

もちろん海外FX以外でも稼いでいる方は、そちらも合算した金額が48万円以下でなければいけません。

課税されるすべての所得が対象となるためご注意ください。

- 基礎控除とは?

生活に必要な最低限の所得部分には税金を課さないよう納税者の生活を保障するための制度。最低限の金額として年間48万円と定められています。2020年から38万円⇒48万円に増額されました。

つづいて、確定申告の提出期限についてみていきましょう。

確定申告の提出期限

個人・個人事業主の場合は、1月1日~12月31日までの分を翌年2月16日~3月15日までに管轄税務署へ提出します。

法人は自社で定めている期間しだいです。

提出方法は税務署へ直接持って行くか、etax・eLtaxでのデータ送信(納税も可能)となります。

etax/eLtaxを使うなら、マイナンバーカードと管轄税務署などへ申請書の提出が必要です。

確定申告シーズンは税務署が非常に混雑するため、提出開始日になる前に準備しておくことをおすすめします。

次に海外FXの利益の税率についてみていきましょう。

海外FXで稼いだ利益の勘定科目

海外FX業者で稼いだ利益は「雑所得」として計上します。

給料などほかの所得と合算し、金額が大きくなるほど税率が上がっていく累進課税方式で税金を計算します。

海外FX業者と国内業者の税率は違います

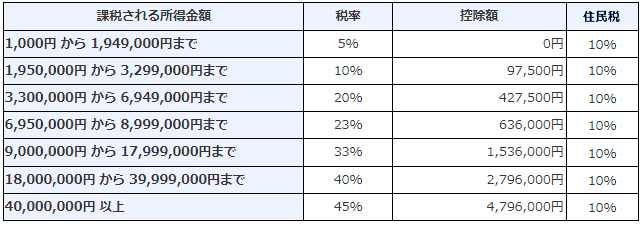

海外FXの場合、確定申告時の税率は総合課税&累進課税となっています。

国税庁に掲載されている税率(住民税は編集部で追記)

詳細・最新情報は国税庁の公式ホームページでご確認下さい

参考ページ

⇒国税庁ホームページ 所得税の税率

ほかの所得と合算した合計所得に対し、この表の税率で税金計算します。

(ここからさらに復興特別所得税も上乗せ)

サラリーマンなら給与所得との合算、個人事業主なら事業所得との合算ですね。

これが日本国内のFX業者で得た利益なら、分離課税として扱われるため税率20%で固定です。

稼いだ額によってどちらが有利か変わってきます。

給与所得500万・海外FX収益100万のサラリーマンの計算事例

海外FXでの利益以外ないものと考えた場合で計算してみるとこうなります。

(500万+100万)×税率20%ー控除額427500円=772500円

基礎控除やその他控除も差し引くため、もう少し所得金額は低くなりますが、こういった流れで納税額が決まります。

年間300万円前後の利益なら海外FXのほうが有利

ざっくりと、ですが、年間300万少々なら海外FXを使ったほうが税金を抑えられるでしょう。

それ以上になると国内FX業者での稼ぎに適用される税率20%が有利になっていきます。

海外FXと国内業者では口座環境も違ってくるため、税率だけで選ぶのはナンセンスですが、選択肢の1つにはなります。

数千万、1億円以上稼ぐようなら国内業者か海外への移住をおすすめします。

海外FXの確定申告の前準備

ここではサラリーマンが副業としてFXトレードしたときを例に解説していきます。

他のパターンでも似たようなものですので、ぜひ参考にしてください。

確定申告で必要な書類を揃えよう

- 海外FXのトレード履歴

- 会社からもらった源泉徴収票

- FXに関する経費の領収書

- 社会保険料控除の証明書

- 医療費控除の証明書

- その他控除に関する書類

海外FXのトレード履歴

海外FXで利益が出た場合はトレード履歴を準備して経費を差し引いた所得を計上していきます。

確定申告書の提出時に求められるなら一緒に提出しましょう。

編集部の管轄税務署ではとくに提出を求められませんでしたが(不要とのこと)、単に税務署員が勘違いしている、しっかり確認していなかっただけの可能性もあり、本当に不要かはわかりません。

ご自身の管轄税務署に提出の有無を確認してください。

必要であれば、パソコン版の取引ツールで出力する、もしくは利用しているFX業者のサポートに依頼しましょう。

会社からもらった源泉徴収票

FXの利益はほかの所得と合算してから税金計算するため、別の収入も計上することになります。

サラリーマンは源泉聴取されているため他の所得がなければ確定申告不要ですが、海外FXで利益が出たならきちんと確定申告しておきましょう。

なお確定申告不要な条件に収まっていたとしても確定申告しておけば、ここ数年であったコロナ禍で給付金が出たときなどに使えることもあります。

また、今後FXで稼ぐようになるかもしれないため、経験のためにもやっておくことをおすすめします。

スピリチュアルな話になりますが、引き寄せの法則=稼いでいる未来にやっていることを稼いでいないときからやることで成功を引き寄せることができるでしょう。

胡散臭く感じる方もいると思いますので話半分に聞いておいてください。

社会保険料控除の証明書

海外FXで獲得した所得を含めた合計所得から控除できるため、社会保険料の証明書はきっちり準備しておきましょう。

確定申告時に一緒に提出します。

医療費控除の証明書

社会保険料と同じく合計所得から控除できるため、医療費控除の証明書も忘れず揃えておきます。

こちらも確定申告時に提出しましょう。

添付書類用の紙があるためそこに貼り付ければOKです。

FXに関する経費の領収書

FXトレードのための支出(書籍代・セミナー代など)の領収書も一緒に提出します。

副業としてFXに取り組んでいる場合はそこまで量もないはずですが、税金額を減らすためには大事な書類です。

1つ1つきっちり保管しておき経費として計上しましょう。

その他控除に関する書類

社会保険料や医療費のほかに、生命保険、地震保険、寄付金などの控除できるものがあれば書類を準備しましょう。

海外FXのトレード履歴のデータ取得のやり方は次から解説していきます。

確定申告で使う海外FXの収支データの取得方法

海外FXで稼いだ利益は、公式サイトにログインしたあとのマイページからではダウンロードできません。

トレードするときに海外FX業者の公式サイトからダウンロードした取引ツール(MT4/MT5)でエクスポートします。

アプリはアプリストアからのダウンロードですが、ファイルとして出力はできないため、パソコン版を利用しましょう。

取引ツールにはメタトレーダーのMT4とMT5がありますがどちらも同じような手順です。

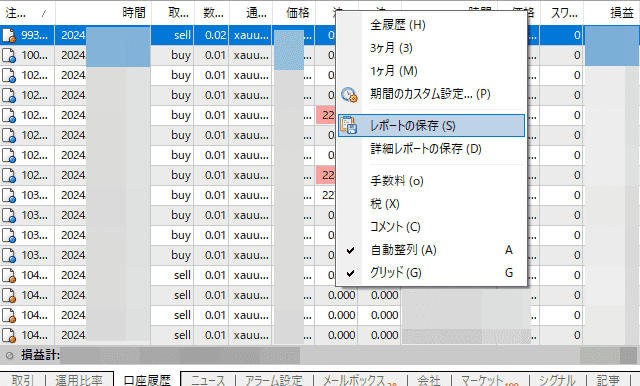

ここでは、より多くのトレーダーに利用されているMT4を参考に指定期間の収支データの確認方法を解説していきます。

パソコンのMT4で海外FXの取引データを取得する手順

- MT4を起動

- ターミナル→口座履歴タブを開く

- 右クリックで「期間のカスタム設定」を選択

- 1年分の期間を設定しOKを押す

取引データはMT4側に保存されています。

まずは、パソコンでMT4を起動しましょう。

取引データは、ターミナル→口座履歴タブの枠内で右クリックすると抽出する期間を指定できます。

ここで前年度の1月1日~12月31日までを指定。

同様にターミナル「口座履歴」ウィンドウ内で右クリックし「レポートの保存」を選択すれば1年分のデータをエクスポートできます。

なお、抽出したレポートの一番下の欄に口座残高が表示されるのですが、エクスポートした時点までの取引残高が表示されてしまいます。

たとえば2月20日にデータを取り出す場合、1月1日からトレード実績があるとその分も含まれてしまいます。

できるだけ1月1日早朝の市場が閉まってすぐに抽出するか、トレードし始める前までにエクスポートしておくことをおすすめします。

スマホアプリのMT4で海外FX取引データを取得する手順

- MT4アプリを起動

- 下メニュー「履歴」を開く

- カスタムで1年分の期間を設定する

スマホ版ではファイル出力できません。

データをエクスポートできるのはパソコン版のみです。

スマホは取引データをアプリ上でしか見られないため、税務署に書類提出を求められたならパソコン版でエクスポート&印刷しましょう。

最悪の場合、すべての画面をキャプチャして印刷することになりますが、トレード量が多いと現実的な選択ではありません。

パソコン版MT4をインストールしてからデータを抽出しましょう。

なおMT5の場合も同じような流れです。

海外FXの利益を確定申告する流れ

確定申告の流れ

- 確定申告書の記入用紙の準備(etaxは不要)

- 「確定申告の手引き」を使って税金計算

- 確定申告書類に記入

- 税務署へ提出(etaxは送信)

- 税務署で納税

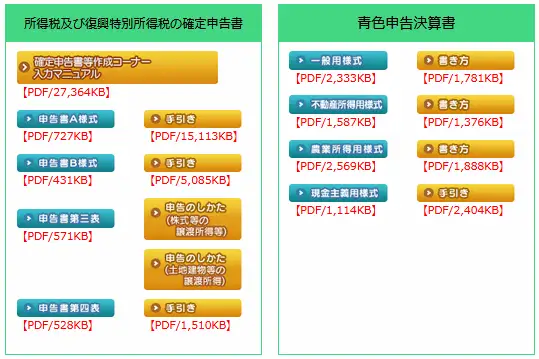

etax以外の場合

管轄の税務署でもらってくるか、公式ホームページ上で書類をプリントアウトしましょう。

国税庁の申告書用紙ページでPDFファイルをダウンロードできます↓

ダウンロードはこちらから

⇒https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/yoshiki.htm

サラリーマンなら「第一表(確定申告書A)」「第三表(分離課税用)」のほか「各種控除明細書」など各自で必要なものを用意しましょう。

個人事業主なら「第一表(確定申告書B)」「第三表(分離課税用)」と各自必要な書類となります。

etaxの場合

マイナンバーカードがあり、etax利用に関する各種申請書を提出済みならetaxでネットから提出できます。

あとはICカードリーダーを準備してetaxソフトをダウンロードしご自身のパソコンへインストールしましょう。

etaxみたな公共のツールは慣れないとわかりにくいです。

確定申告提出期限ぎりぎりにやり始めるのはおすすめしません。

税務署で手引き書をもらってくるか、上で紹介した国税庁ホームページに各種書類の書き方を解説している手引きPDFファイルもあります。

ダウンロードしておきましょう。

この手引きのとおりに1つ1つ空欄を埋めつつ進めていけば確定申告書のすべての欄が埋められます。

初めての方はものすごく難しく感じると思いますが1ページづつ進めていきましょう。

日本語が読めれば必ずできるはずです。

FXの利益を算出しほかの所得と合計して税金計算し確定申告書に記入していきましょう。

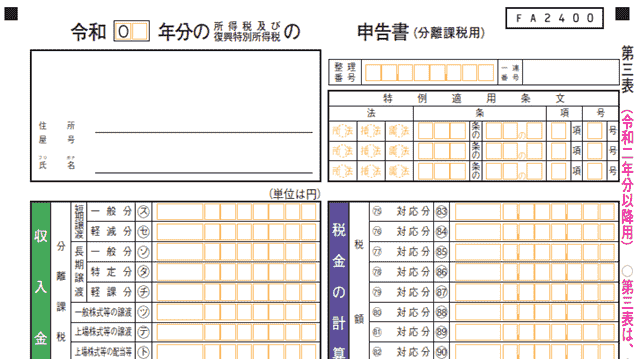

海外FXの利益は確定申告書第三表に記入していきます。

第一表はサラリーマンの給与所得や第三表の記入した海外FXでの所得額、控除額などを記入していきます。

やり方は確定申告書の手引き書で記入してあるものを転載するだけ。

どの欄に記入するのか?も丁寧に解説してありますので問題ないでしょう。

etaxソフト内では以下の手順で提出書類ができます。

- 提出する書類を選択して追加

- 書類の空欄を手引き書から書き写す

- 作業完了ボタンを押す

手書きの方は管轄の税務署窓口まで持っていくか郵送しましょう。

郵送時は以下のようなルールがあります↓

税務上の申告書や申請書・届出書は「信書」に当たることから、税務署に送付する場合には、「郵便物」(第一種郵便物)又は「信書便物」として送付する必要があります。(郵便物・信書便物以外の荷物扱いで送付することはできません。)

参照:国税庁ホームページ「申告書の税務署への送付」

信書便物なら通信日付のハンコが提出日となります。

普通の郵送は税務署到着日が提出日です。

提出期限が迫っているなら信書便物にしましょう。

etaxなら、

作成書類にマイナンバーカードとICカードリーダーを使って署名する

↓

送信

これだけでOKです。

確定申告書を直接提出したならその場で納税できます。

郵送やetaxなら次のやり方から選びましょう↓

- 税務署窓口まで行く

- 指定銀行口座からの振替納税

- e-Taxで電⼦納税

- クレジットカード納付

- QRコードでコンビニ納付

始めて確定申告する方は窓口での納税がおすすめです。

他の方法は、前準備が必要なものが多いためスムーズに納税できないでしょう。

翌年以降も続けていくならetax&電子納税の手続きを済ませておくことをおすすめします。

納税方法の詳細は国税庁ホームページをご覧ください。

税金の納税手続きについて

⇒https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/tetsuduki.htm

海外FXの確定申告時の注意点

- 国内FX業者の利用時とは税率が違う

- 個人・個人事業主は雑所得で計上

- 複数口座で取引しているなら合算

- 他社も利用しているなら合算

- ボーナスは利益に含まない

- 独自ポイントは利益に含まない

- 口座により発生する取引手数料は取引データに含まれている

- 米ドル/ユーロ口座の場合は取引日の仲値で計上

国内FX業者の利用時とは税率が違う

海外FXと国内FX業者では、適用される税率が違います。

国内業者は一律20%の分離課税となっているため、ほかの所得とは分けて計算します。

利益100万円なら、単純に20%の20万円が税金です。

対して海外業者は、ほかの所得と合算した上で、累進課税方式となります。

所得が4000万円を超えると、最大税率の45%(+住民税10%)もかかってしまいます。

稼いだ金額によって法人化や海外移住など節税対策することをおすすめします。

個人・個人事業主は雑所得で計上

個人トレーダーや個人事業主として取り組んでいる方は、海外FXの収益は雑所得となります。

(法人は事業所得)

就業先からの給与なども合算して税金計算することになります。

金額が多くなるほど税率が上がるため、稼げるようになってきたら早めに法人化を検討しておきましょう。

複数口座で取引しているなら合算

海外FXでは複数口座を持てます。

それらの損益をすべて合算して税金計算しましょう。

取引データは口座ごとにしか出力できないため、取引ツール側でログインし直してそれぞれで出力しましょう。

他社も利用しているなら合算

複数の海外FX業者でトレードしているなら、そちらの損益も合算します。

国内FX業者の場合は分離課税ですので、海外FX分とは分けて計上しましょう。

ボーナスは利益に含まない

海外FXによっては口座開設時や入金時にボーナスがもらえます。

このボーナスは現金ではないため、計上しません。

口座上で証拠金として扱われるだけの、架空のトレード資金です。

ボーナスをもとに稼いだ収益は現金ですので計上しましょう。

ポイントは利益に含まない

特定の海外FX業者ではポイント還元制度があります。

たとえば、XMトレーディングなら1ロットトレードするごとにランクに応じたXMポイントがもらえます。

XMポイントは、ボーナスか現金に換金できるもの。

ポイントそのものに価値はありません。

現金に交換すれば、その金額分は計上することになります。

となると計算が面倒そうに感じるかもしれませんが、取引履歴を出力すれば売買データと一緒に含まれているため問題ありません。

口座により発生する取引手数料は取引データに含まれている

海外FXでは口座タイプによって固定の取引手数料がかかります。

たとえば、日本でシェア1位の「XMトレーディング」のゼロ口座は1ロット(10万通貨単位)毎に10ドルの手数料がとられます。

この手数料は「支払手数料」など別の勘定科目で計上することはできません。

取引履歴に含まれているため、トレードの損失として一緒に計上されています。

確定申告するときはそのほうが楽ですし、特に問題ないでしょう。

米ドル/ユーロ口座の場合は取引日の仲値で計上

開設した海外FX口座の基本通貨が日本円(JPY)以外の米ドルやユーロを選んでいる場合、取引履歴でも米ドルやユーロで計上されています。

そうなると、取引日の仲値(9:55に決定)のレートで日本円に換算して計上することになります。

年間100日トレードしたなら、100日分も仲値を調べて計算することになるわけですね。

非常に面倒ですし、日本在住なら日本円口座をおすすめします。

なお、編集部で税務署に電話したところ、上記の計上方法を指示されました。

ですが、管轄税務署で米ドル口座の計上について相談したところ、最終日の仲値で一括計算OKでした。

このように相談した税務署によって異なる可能性もありますが、基本は取引日の仲値での計算です。

かなり面倒ですので、日本円口座でトレードすることをおすすめします。

海外FXの確定申告を自分で行うのが不安なら税理士を検討しましょう

税理士に依頼するメリット

- 確定申告をほぼお任せできる

- 税務署から信頼される

- 税務署の調査が入ったときにサポートを受けられる

確定申告をほぼお任せできる

税理士との契約形態しだいですが、領収書などを全部渡すだけですべてやってくれるのであれば、確定申告についてそれほど気にしなくてもよくなります。

時間を節約でき、その分事業に集中できるのはメリットです。

税務署から信頼される

確定申告書類に税理士名の記入欄もあります。

それがあるかないかで、税務署側でのチェックの重要度が違ってくるでしょう。

税理士契約されていない方は、より注意して間違いがないか確認されるでしょう。

ミスが多い、不正に使われやすい勘定科目の金額が平均的な額よりかなり多いなどの場合は目を付けられることになります。

税理士に依頼しているなら、その辺も話し合いで調整してくれるでしょう。

税務署の調査が入ったときにサポートを受けられる

売り上げなどの規模が大きくなれば、連絡なしに国税がピンポーンとやってくることがあります。

そういったときに、税理士にお任せしていればサポートしてくれます。

国税がきたら、多くの方は脱税を疑われているのでは?逮捕されるのでは?と不安になりテンパってしまうでしょう。

そんなときこそ税理士がいると安心です。

税理士の選び方

- 無料相談を利用してみる

- 地元の税理士を選ぶ

- 節税に協力的な人を選ぶ

- 海外FXの税処理経験がある人を選ぶ

無料相談を利用してみる

税理士事務所などで無料相談しているところが多いです。

相談したからといって、必ずそこで契約する必要もありませんし、まずは気軽に利用してみてください。

地元の税理士を選ぶ

遠い地の税理士と契約しても良いのですが、距離が近い方が何かと便利です。

いまでこそZOOMなどでネット上でも簡単にやり取りできますが、領収書などのやりとりも直接渡せますし、面と向かって話せるほうが理解しやすいこともあります。

編集部でも一度東京の大手税理士事務所に依頼していたことがありますが、料金は月10万以上だった割に領収書の入力などはこちらで済ませ、全部郵送して署名してもらうだけでした。

メリットがほとんどない契約形態ですね…。

地元で1~3万円くらいで契約することをおすすめします。

節税に協力的な人を選ぶ

こればかりは紹介などがなければなかなか見つからないかもしれません。

でも、確定申告する側としては、節税に協力的な税理士でなければ意味がないでしょう。

事務的に手続きしてくれるだけではもったいないです。

無料相談などで節税ポイントなどを相談してみましょう。

海外FXの税処理経験がある人を選ぶ

税理士には得意・不得意があります。

投資関連の収益に詳しい・慣れている税理士が理想的です。

これに関しても、無料相談などを利用して調べてみることになるでしょう。

国税が抜き打ち調査にくる確率や利益額は?

個人事業主でも税務調査はある?

あります。

何の前触れもなく突然連絡がやってくる税務調査。

海外FXで稼ぐようになり、毎年それなりの金額になってくれば可能性が高まります。

法人でも個人でも関係ありません。

調査員があなたの事務所を訪れ、過去から現在までを数日かけて問題がないか確認されることになるでしょう。

どれくらいの頻度でやってくる?

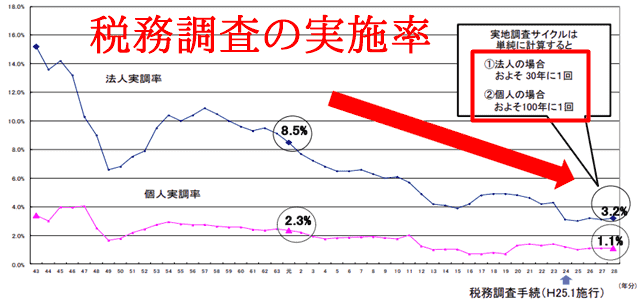

国税庁の発表したデータがあります。

これによると、以下のようになっています。

- 法人・・・3.2%

- 個人・・・1.1%

個人でやっているなら、90年に1度の確率です。

これなら生きてるうちに来ない可能性もありますが、このデータは人材不足に関する題目について提示されているデータです。

人手不足だけに、手あたり次第税務調査するわけにはいきません。

やはり、追加で高額な税金をとれそうなところを狙っていくことになります。

そうなると、ある程度の利益を出していることは大前提です。

赤字だったり、年間数十万円など利益が少ないトレーダーのところに時間を割くわけにはいかないでしょう。

稼ぐようになってからが本番ですね。

もちろん絶対ではないため、確定申告はきちんと実施していきましょう。

できれば税理士を雇うことをおすすめします。

海外FXの確定申告に関するQ&A

まとめ

海外FXで稼いだときの確定申告のやり方を解説しました。

具体的にやることは取引ツールで履歴をエクスポートし第三表に記入しつつ確定申告を進めていくだけです。

サラリーマンの方など初めて確定申告する場合は戸惑うことも多いですが、税務署で配布している手引きや国税庁HPでダウンロードできる手引きPDFのとおりに進めればできますよ。

なお海外業者と国内業者では税率と計算方法が異なります。

稼いだ金額によって有利・不利があるため、自分の成果に応じで使い分けるのも賢い選択ですね。