XMで稼いだ利益に税金はかかるの?

節税する方法はないかな…

このように税金に対していろいろな疑問や悩みがあると思います。

このページでは海外FX「XMトレーディング」で稼いだトレード収益にかかる税金について解説します。

XMは海外のFX業者です。

確定申告するときに、日本国内のFX業者で稼いだ利益とは税金の計算方法が違ってきます。

そこで、海外FXで得た利益の税金計算方法や注意点もまとめました。

\今ならここから登録で13000円ボーナスあり/

\元金不要で始められます/

【入力4分】XM公式

口座開設はこちら(無料)

【おすすめ選択肢】

ブランド名:FSA

口座タイプ:スタンダード

取引ツール:MT5

最初に知っておきたいXMの税金に関する基礎知識

- XMの利益に課税される?

- XMは海外の業者だけど税率はどんな感じ?

- 海外企業で得た利益だし出金しなければバレない?

XMは海外の業者だけどそこでの利益に課税される?

課税されます。

なお、日本国内のFX業者での利益とは税率が異なります。

税率はどんな感じ?

累進課税&総合課税です。

日本国内のFX業者での利益は分離課税で一律20%のため、利益額によって有利不利がでてきます。

ざっくりですが900~1000万円以下であればXMのほうが若干税金は安くなるでしょう。

海外企業で得た利益だし出金しなければバレない?

バレているため絶対にやめてください。

日本は海外企業の資産情報が共有される協定に参加しているため、XM口座の資金も把握されていると思っておきましょう。

確定申告で計上しなくても、金額しだいで何も言ってこないかと思います。

ですがバレてますし、虎視眈々と追徴課税を迫るタイミングを狙っていると思っておきましょう。

XMで稼いだトレード収益の税金ガイド

いくら稼ぐと確定申告が必要?

- 副業としてXMで20万円以上稼いだ場合(20万円ルール)

- 給与所得が2000万円以上の場合

- XMで基礎控除分の48万円以上稼いだ個人事業主や非就業者

副業としてXMで20万円以上稼いだ場合(20万円ルール)

サラリーマン公務員、パート、アルバイトで給与収入がある方が、副業としてXMで20万円以上の利益を出すと確定申告が必要です。

これは通称20万円ルールと言われるものです。

あくまでも給与所得以外の所得がある方、XM以外のFX業者やその他の利益がある方は合算して20万円以上あるかどうか?で判断されます。

給与所得が2000万円以上の場合

上の項目で年間20万円までの給与所得者は確定申告が不要といいましたが、給与所得が2000万円以上ある方は確定申告しなければいけません。

XMで基礎控除分の48万円以上稼いだ個人事業主や非就業者

日本の税金制度では、最低限必要な生活費として年間48万円くらいは必要になると考えられていることから、所得のうち48万円まで基礎控除されます。

(控除=税金計算から除外される分)

令和1年まで38万円でしたが、令和2年から48万円に増額されました。

雇用されていない個人事業主と、アルバイトしていない学生や投資家、無職などに該当する方はこの基礎控除部分を超えない範囲であれば確定申告が不要になります。

ただし、ほかの所得も含めてこの金額を超えてしまえば確定申告が必要です。

個人事業で生計を立てている方が年間48万円以下の収入ではとても食べていけないはず。

この条件に該当する方は、学生や非就業者がメインになるでしょう。

海外業者XMと日本国内のFX業者の税金の違い

FXで稼いだ利益に対する税金は、日本国内の企業と海外企業のどちらの口座を使ったのか?で税率が違ってきます。

そのため、どちらを選ぶか?も税金対策の1つと言えるでしょう。

では、それぞれの税率について解説していきます。

海外FX業者「XM」の場合

基本的に「雑所得」扱いです。

そのため、ほかの所得と合算(総合課税)して累進課税方式で税金額を計算します。

累進課税方式は所得金額が増えるほど税率も高くなるため、あまり稼ぎすぎると半分以上が税金として徴収されてしまいます。

個人事業主なら「事業所得」で計上したほうが有利になるのですが、過去の裁判で事業所得での計上が認められない判例がでています。

国内FX業者の場合

国内企業のFX口座を使った場合の税率は、一律20%の分離課税方式で計算されます。

ほかの税金も含めると、20.315%(所得税15%+住民税5%+復興特別支援税0.315%)となっています。

もし、サラリーマンやパートの主婦さんが副業的にやっている場合、もらった給料とは別にして税金計算し申告すればOKです。

どれだけ稼いでも約20%のため、年間100万円稼いだら20万円、ものすごくがんばって1億円稼いでも2000万円だけ。

だけ、といってもかなりの金額ですが、稼げる方にとっては「総合課税」に含まれる収入よりかなり優遇されていると言えるでしょう。

逆にあまり稼げていないトレーダーにはそれほどメリットがありません。

海外のXMと国内業者ならどっちが節税できる?

トレード収益額やFX以外の収入によって変わります。

利益が少額なら海外、高額なら国内が有利です。

ほかを含めずFX収益に対する税率だけで考えるなら、所得合計額が330万円以上になれば税率20%を超えてくるため納税額はXMが多くなります。

そのあたりから法人化も視野に入れていくと、節税効果が大きくなるでしょう。

とはいえ、トレーダー全体の9割以上は稼げずに退場しているのが現実です。

330万円以上稼げる人の方が少ないためまずはこのボーダーラインが目標になりますね。

ちなみに、ハイレバレッジやゼロカット(追証なし/借金リスクなし)など魅力的なトレード環境も考えると、一概にどちらが上とは言えません。

個人の好みで選ぶことになるでしょう。

つづいて、海外FX「XM」で稼いだ利益にかかる税金の計算方法について解説していきます。

XMでの収益はここまでに触れたとおり総合課税&累進課税なので獲得金額によって税率が高くなっていく方式。

また、XMの収益単体での計算ではないため税金の計算方法を間違えないように気を付けてくださいね。

XMで稼いだ利益に対する税金計算方法

海外FX「XM」の税金計算式

(XMの利益 + その他所得)× 所得税率 - 控除額

この計算式を元に算出します。

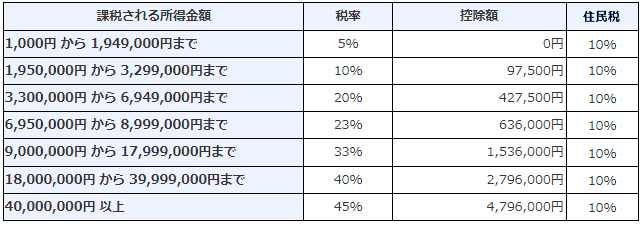

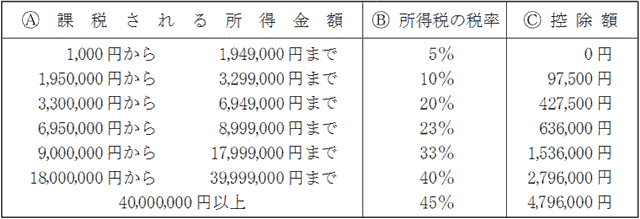

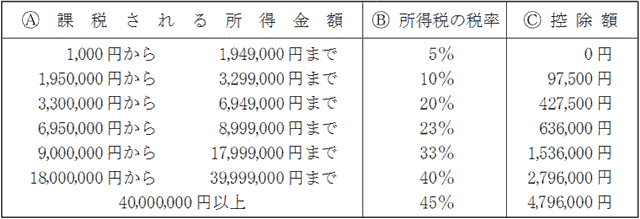

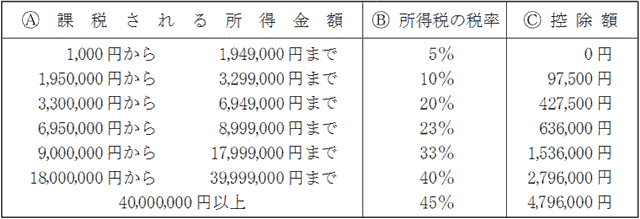

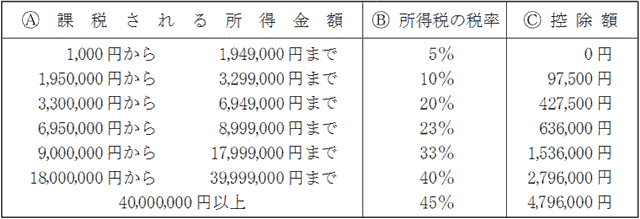

所得税率と控除額

※ここに住民税10%(市民税6%・県民税4%)も加算されます

※更新されている場合もあるため最新情報もご確認下さい

参照:国税庁ホームページ「No.2260?所得税の税率」

副業的にFXをしている個人の場合、XMで得た利益は「雑所得・総合課税」の累進課税方式で計算されます。

累進課税とは上の表のように所得金額が大きくなるほど税率が高くなっていく方式です。

そして、XMの利益単体ではなく、ほかの所得(給与収入や副業、ギャンブルで勝った稼ぎなど)と合算して計算することになります。

そのためXMの稼ぎだけで税金計算してもあまり意味はありません。

(他に収入がないなら問題ありません)

また、この表のとおり、金額が大きくなるほど税率が上がり、最大45%徴収されることになります。

さらに住民税10%や復興支援税(0.2%ぐらい)も上乗せされるので、所得合計額が1800万円を超えると半分以上税金でなくなります。

なお、法人化し事業として取り組んでいるなら「事業所得」扱いです。

こちらは経費などを差し引いてから法人税率で税金計算するため、最大33%くらいになります。

稼ぎが大きくなってきたら法人にすることも検討してみましょう。

会社設立は20万少々あれば可能です。

法人化のメリット・デメリットはこちらの記事をご覧ください。

ここからは個人トレーダーの場合で考え、雑所得の税金計算方法について解説していきます。

まずは基本用語を簡単に解説しておきます。

税金計算時に使う基本用語を解説

雑所得とは?

- 給与所得

- 事業所得

- 退職所得

- 一時所得

- 利子所得

- 譲渡所得

- 年金所得

- 不動産所得

- 山林所得

これら以外のジャンルが割り振られていない所得を「雑所得」として扱います。

そのため、XMでのトレード収益は雑所得に含まれます。

総合課税とは?

上で紹介した9つの所得+雑所得をすべて合算した額で税金計算すること。

累進課税とは?

所得が増えるほど税率が上がっていく仕組みのこと。

国内FXの利益は分離課税

国内FXで得た利益なら「雑所得・分離課税」となり20.315%の税率で済みます。

これだけみるとXMより国内業者のほうが有利ですね。

XMで得たトレード収益の税金額を計算する手順

- 取引ツールで履歴データを確認

- 利益分を雑所得で計上しほかの所得と合算する

- 所得税率表を基に計算

1年間のトレード収益は、XMの取引ツール「MT4」「MT5」で確認します。

ここでは計算だけなので、パソコン版、アプリ版のどちらでも構いません。

なお、公式サイトのマイページ内ではデータを確認できないので注意してください。

ちなみに、スマホアプリ版の取引ツールではデータをファイルで保存できないので、提出書類として準備するためにはパソコン版ツールを利用しましょう。

年間の損益を取引データで確認したら、経費などを差し引いてほかの給与所得や一時所得などと合算しましょう。

ほかの所得と合算して所得税率表に当てはめましょう。

仮に所得合計が500万円だったなら、3300000~6949000円に該当するため所得税率20%で計算します。

500万円×20%-控除額427500円=572500円となります。

なお、住民税も10%かかります。

住民税の計算は、所得合計の500万円に10%を乗算します。

(自治体により多少異なります)

そのため、500万円×10%となります。

合計すると1072500円の税金ですね。

(復興特別支援税などは含めていません)

XMの確定申告時の注意点

- 稼いだ利益の半分は残しておきましょう

- 税務署は海外送金も把握しています

稼いだ利益の半分は残しておきましょう

たくさん稼げば当然高額な税金が発生します。

ですので、たくさん稼いだなら使い切ってしまわないようにしましょう。

翌年発生する税金分を残しておかないとヒドイ目にあうかもしれません。

さらに予定納税という制度があるため、稼いでいない状況でもジ年度分の税を徴収しようとしてきます。

(断ることも可能ですが)

税金面だけは甘く考えないようにしてくださいね。

突然大金をゲットした人がすぐ破産しやすいことはデータとしてわかっています。

たとえば、億以上の高額な年収をもらっていたNBAプレイヤーが引退したあと、その6割は生活保護を受けている、というデータがあります。

(8割だったかもしれません)

結局行き当たりばったりで使い切ってしまうんですね。

XMで運よく稼げてしまった場合も、高額なものを買いすぎて翌年の税金が払えないパターンになりがちです。

そして、税金は破産宣告しても帳消しにはなりません。

ここが一番厳しい部分です。

消費者金融で借りたお金は破産宣告すればなくなりますが、税金はそんなに甘いものではありません。

FXはギャンブルではありませんので、利益も計画的に使うようにしたいですね。

税務署は海外送金も把握しています

「XMのような海外での稼ぎなら税務署にバレないのでは?」と思っていませんか。

いまは海外サービスとの連携も進んでいるため、ほぼ把握されていると思っておいたほうが良いです。

タックスヘイブンと呼ばれる税金が優遇されている国では、トレード収益に対する税金がゼロの国もあります。

そういった国への資金流出状況を把握するため、CRS(Common Reporting Standard=共通報告基準)という仕組みがあります。

日本はもちろん参加しているため、CRS参加国に会社拠点があるXMの口座状況は筒抜けだと言えるでしょう。

超が付くお金持ちの間ならまだバレない方法も広まっているのかもしれませんが、そんな話は一般庶民には降りてきませんし、それもいづれは対応されてしまうでしょう。

また、金融機関は100万円を超える金額をやりとりがあった場合、税務署への報告が義務づけられています。

「それなら年間100万円以下ならいいのでは?」と思うかもしれませんが、税務署側に調査されれば金融機関側は個人情報だからと言って情報提供を渋ることはないでしょう。

下手なことは考えないように!

稼いだら納税するのは憲法に定められている義務なので、無茶な節税はしないほうがいいです。

XM収益の税金を申告するタイミング

サラリーマンや個人事業主など個人があげた利益なら、1月1日~12月31日までの利益を翌年3月15日頃までに確定申告します。

(法人でFXトレードをしているなら、決算月の翌々月末までに申告)

利益確定のタイミングは?

XMのような海外FXで得た利益は「ポジションを決済したタイミング」で確定となります。

XMの確定申告ガイド

XMの確定申告で必要な書類

- マイナンバーの記載された公的書類

- 確定申告書

- 源泉徴収票(就業者)

- XMの年間取引報告書

- 所得控除証明書

- 必要経費の領収書

マイナンバーの記載された公的書類

確定申告ではマイナンバーが必要です。

マイナンバーカードや通意カード、住民票など、マイナンバーが記載されている公的な書類を準備しておきましょう。

(住民票で提出するときは別の身分証明書も必要です)

紛失しているなら、とりあえず住民票でも構いませんが、再発行には2か月くらいかかる場合があります。

早めに再発行手続きしておくことをおすすめします。

確定申告書

税務署に提出する確定申告書を用意しましょう。

書類は税務署などで現物をもらってくる、または国税庁ホームページでダウンロードできます。

源泉徴収票(就業者)

サラリーマンや公務員、アルバイト、パートで給与所得がある方は、働いているところから源泉徴収票がもらえます。

これには、1年分の給与所得と給与天引きされている所得税が記載されています。

確定申告書に記入欄もありますし、これがないとすでに納めている所得税分まで納税することになってしまいます。

年末には会社側からもらえると思いますが、忘れられていることもあるので、確定申告手続きをする前までには依頼しておきましょう。

提出時には添付書類として一緒に提出しましょう。

XMの年間取引報告書

1年間の取引履歴データは、パソコン版のXM対応取引ツール(MT4/MT5)でなければファイルとして取得できません。

普段アプリ版でしかトレードしていない方もパソコン版をインストールして口座にログインしておきましょう。

- MT4/MT5をインストール

- 取引のあるXM口座にログイン

- ターミナルの口座履歴タブを開く

- 右クリックしてメニューを表示

- 「期間のカスタム設定」をクリック

- 前年度の期間を指定

- OKボタンをクリック

- 右クリックしてメニューを表示

- 「レポートの保存」をクリック

MT4/MT5ではウィンドウ内の下部にターミナルウィンドウが表示されています。

複数のタブがあるので、「口座履歴」を開きましょう。

そして、ウィンドウ内で右クリックするとメニューが表示されます。

そこでまずエクスポートするデータ期間指定で前年1/1~12/31をセットし表示させましょう。

(法人なら期首から期末(決算月)までの1年分)

計算だけならそこに載っている年間利益をもとに税金計算しましょう。

提出書類にするためには、右クリックメニュー内にある「レポートの保存」を選んでください。

「詳細サポートの保存」もありますが、こちらは損益の推移データが余分についているだけ。

どちらでも構いませんが、提出書類としては不要なデータなので「レポートの保存」でOKです。

所得控除証明書

確定申告時には、前述した基礎控除48万円や配偶者控除、障害者控除などのほかにも、さまざまな所得控除が用意されています。

- 医療費控除

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 寄付金控除

など

これらは該当機関から証明書が発行されているはず。

確定申告書にも記入しますし、提出時に添付することになるので準備しておきましょう。

必要経費の領収書

FXトレードのために使った費用は経費として計上可能です。

- 勉強用の書籍代

- トレード用パソコン など端末代

- FXセミナー代

- セミナー会場への交通費

- トレード用のツール代

- XM口座への入出金手数料

など

XMでのトレードに関する出費は必ず領収書をもらっておきましょう。

クレジットカード購入なら、カード明細が代わりに使えます。

また、専用のトレードルームを用意しているなら、家賃や電気代、通信料などを家全体の面積で割り按分した割合を経費にすることも可能です。

なお、どれを経費計上できるかは明確に決まっていないため、とりあえず領収書はとっておくことをおすすめします。

金額が大きいものでよくわからないなら、税理士に判断してもらう、または税務署で相談(無料)してみましょう。

確定申告書の提出方法の種類

- 管轄税務署で確定申告書を記入用紙をもらってくる(HPからダウンロード)

- 国税庁「確定申告等書類作成コーナー」を使う

- e-taxを使いネットで提出

- eLtaxを使いネットで提出

管轄税務署で確定申告書を記入用紙をもらってくる(HPからダウンロード)

居住地の管轄税務署や関連施設で記入用の確定申告書用紙をもらってきましょう。

複写式なので提出用と控用で記入は1回で済みます。

国税庁ホームページからのダウンロードも可能ですが、こちらは複写用のカーボン紙がない場合は2回記入することになります。

国税庁「確定申告等書類作成コーナー」を使う

国税庁ホームページでダウンロードできます。

なお、国税庁ホームページ内に確定申告書を作成できるページもあります。

こちらで記入を済ませて印刷すれば、書類の準備は必要ありません。

記入ミスも簡単に修正できるのでこちらがおすすめですが、手書き、ネット上での入力のうち好みの方法を利用しましょう。

e-taxを使いネットで提出

税務署に届け出を済ませてあれば、e-taxを使うことでネット上で確定申告書を提出することも可能です。

利用するには、ICカードリーダーとマイナンバーカードが必要です。

eLtaxを使いネットで提出

国税はe-taxですが、地方税はeLtaxを使います。

書類の提出や納税をネット上でできるため、両方使えば自宅から一歩も出ずに済ませられるでしょう。

おすすめの確定申告のやり方

ここでは事前準備が必要なe-taxを使わず、国税庁の作成ページを利用したやり方を解説していきます。

- 国税庁の確定申告等書類作成コーナーを開く

- その他「印刷して提出」をクリック

- 「利用規約に同意して次へ」をクリック

- 「令和○年分の申告書等の作成」をクリック

- 「所得税」をクリック

- 「次へ進む」をクリック

- 生年月日を入力し、質問に回答して次へ

- 所得を入力(雑所得→その他にXM収益を入力)

- 所得控除を入力

- 税額控除やその他項目を入力

- 入力内容の確認

- 住所・氏名などを入力

- マイナンバーを入力

- 確定申告書を印刷

- 税務署へ提出

XMのトレード収益は、雑所得→その他に入力しましょう。

XMの確定申告時の注意点

- XM内の複数口座で損益があるなら合算する

- 他社FX口座の損益があるなら合算する

- XMのボーナス(クレジット)は計上しない

- キャッシュバックは所得になるため計上する

- XMゼロ口座の取引手数料は計上できない

XMでもらえるボーナスは現金ではないので計上しません。

ただし、キャッシュバックサイトを使って口座開設した方は、受け取ったキャッシュバックは計上しなければいけません。

サラリーマンはXM収益を確定申告しなくてもばれない?

冒頭で紹介しましたが、給与所得があるサラリーマンならそれ以外の所得(他の利益)が20万円を超えた場合に確定申告が必要です。

また年収2000万円を超えると会社で源泉徴収してくれないため確定申告することになります。

ほか専業主婦のように他に所得がない方の場合は基礎控除分の48万円を超える場合に確定申告が必要となります。

申告しなくてもばれない可能性はある?

税務署も暇ではありませんし、全員の申告を隈なくチェックして対応するのは難しいようです。

国税が突然やってくるようなシチュエーションは、疑われる脱税額がかなり大きな方だけですね。

具体的な目安はわかりませんが、国税が入った人の話を聞く限り年収億は超えています。

よってサラリーマンや主婦さんがXMで数十万円稼いだのを申告せず脱税したところでばれない可能性は高いと思うかもしれません。

ですが、現在XMは稼いだ利益分はすべて銀行口座へ出金しなければいけなくなりました。

そして銀行口座の取引状況は税務署側にすべて把握されています。

さらに海外の銀行とも連携をとっているようです。

また、XM口座の残高もCRS加盟国には共有されています。

バレないと考えることの甘さ・危険性がわかるはず。

何も言ってこないから大丈夫だと思っている方は、わかった上で単に泳がされているだけだと考えておきましょう。

というか、冒頭で紹介した無申告でもOKの条件に該当しない方は確定申告しましょう。

副業が会社にばれないための対策は?

サラリーマンで、会社に別収入があることをバレたくない方もいるのでは?

副業が推奨されることも多くなっていますが、それでも厳しい会社もまだまだあります。

上の項目で解説したように、サラリーマンならXMで得た利益やその他所得を含めトータル20万以下であれば確定申告しなくても問題ありません。

それならバレないでしょう。

ですが、20万円を超えてくると、住民税の徴収額などでばれる可能性があります。

会社にばれないための対策は?

確定申告の提出書類に「確定申告書第二表」があります。

この書類の「住民税・事業税に関する事項」内にある「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄で「自分で納付」を選んでおけばOKです。

XMで億り人になったときの税金は?億トレーダーの節税対策

法人化して節税

1億円以上稼ぐような億り人トレーダーたちは、副業や個人事業主としてトレードしている方は少ないでしょう。

利益1億以上のトレーダーが日本にいるなら、法人化して事業規模でやっているはずです。

タックスヘイブンへ海外移住して節税

日本で法人化するよりさらに節税効果が高いのが海外移住です。

稼いでいるトレーダーは、FX収益に税金がかからない国(シンガポールやドバイなど)へ引っ越しています。

編集部ライターもいくつかの塾に入っていましたが、そこの塾長たちの多くはシンガポールやマレーシアにいてZOOMなどで動画講義することが多かったですね。

税金対策としては理想形と言えるでしょう。

ちなみに、もし日本国内で個人でFXをやっていると、XMで1億円以上稼いだ場合の最高税率は55%です。

年間1億円の利益なら5500万円も税金でとられてしまいます。

これでは海外へ引っ越すしかないでしょう。

なお、法人でやっているなら20~30%程度に抑えられます。

これでもFXのタックスヘイブン国に比べると高いですよね。

というわけで、XMで億り人になって税金ゼロの国に移住しましょう!

FXの税金がゼロの国はこちら。

税務調査でチェックされるポイント

- 勝ちトレードだけ申告

- 負けトレードを除外

- スワップ損益を計算していない

- 生活水準と所得が合わない

- 銀行入金履歴が多い

- 大きな資金移動がある

- 私的利用を経費にしている

- 家賃全額を経費計上

- 車・旅行費用を無理に計上

など

数年連続で利益を出しているトレーダーはとくに気を付けて下さいね。

税務調査に入られるくらい稼げているなら十分とも言えますが、嫌なものは嫌ですね。

余計なトラブルを避けるためにもこういったポイントはしっかり押さえておきましょう!

そのためにも、取引履歴を保存、年間損益を正確に計算、経費は控えめに判断、少額でも申告するを徹底していきましょう!

XMの税金に関するQ&A

まとめ

XMで稼いだ利益の税金計算や節税対策について解説しました。

法人以外は雑所得の累進課税として税金が課税されると覚えておきましょう。

利益が大きくなるほど税率が高くなっていくため不満に感じる方も多いと思いますが、だからといって税率の安い国内FXがいいとも言いきれません。

リスクが低く少額でも稼ぎやすいのは海外FXのXMトレーディングです。

とはいえ個人でざっくり700~900万くらいまでの稼ぎならXMはおすすめです。