FXトレードについて勉強していると必ずと言っていいほど見かけることになる「ヘッドアンドショルダー(三尊)」。

ここではヘッドアンドショルダー(三尊)とはどんなものか、使い方や注意点などをまとめました。

単にこのパターンが出現したところでエントリーしても勝てませんが、状況さえ整えば強力な武器になってくれるでしょう。

\今ならここから登録で13000円ボーナスあり/

\元金不要で始められます/

【入力4分】XM公式

口座開設はこちら(無料)

【おすすめ選択肢】

ブランド名:FSA

口座タイプ:スタンダード

取引ツール:MT5

ヘッドアンドショルダー(三尊)の基本概要

ヘッドアンドショルダーとは?

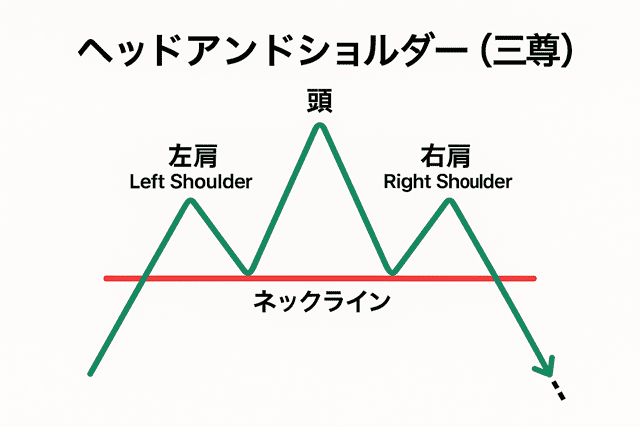

ヘッドアンドショルダーとは、FXや株式市場などで相場の流れが転換するポイントに出現しやすい反転パターンのひとつです。

日本語では「三尊(さんぞん)/逆の場合は逆三尊」とも呼ばれ、3つの山のような形をしています。

中央の山(ヘッド)が最も高く、その左右にある2つの山(ショルダー)がやや低い位置に並ぶのが特徴です。

この形がチャート上に現れると、上昇トレンドの勢いが弱まり、下落トレンドへと転換する可能性が高いと判断されます。

とくに「ネックライン」と呼ばれる安値を結んだ線を下に抜けたときは、売りの強いサインとされ、ショートポジションでのエントリーの好機とされています。

初心者の方にとってもパターンが視覚的にわかりやすく過去チャートで練習しやすいため、まず学んでおきたい基本形のひとつですね。

三尊の由来と呼び方の違い(和名と英名)

「三尊」という言葉は、日本独自の表現で、仏教に由来しています。仏像の並び方で中央に大きな本尊、左右に脇侍(わきじ)が並ぶ「三尊像」の形と、チャートパターンが似ていることから、この呼び名が広まりました。

視覚的に覚えやすく、昔から日本の投資家に親しまれてきた表現です。

一方、英語では「Head and Shoulders(ヘッド・アンド・ショルダーズ)」と呼ばれます。

こちらはそのまま、頭と肩という意味で、パターンの形をそのまま表現しています。

海外のトレーダーや教科書でも一般的に使われており、国際的にはこちらが標準表記です。

FXを学ぶ上では、国内外の情報に触れる機会があるため、両方の呼び方を覚えておくと便利です。

とくにトレーディングビューや海外系YouTubeなどでは「Head and Shoulders」という表現がよく出てきます。

なぜヘッドアンドショルダーは反転のサインとされるのか?

ヘッドアンドショルダー(三尊)が反転のサインとされる理由は、相場の「買いの勢い」が段階的に弱まる様子を視覚的に表しているからです。

このパターンは、買い手(ロング勢)が徐々に力尽きていく構造を示しており、売り手優勢への転換を示唆します。

1回目の高値(左肩)では、相場の勢いがあり価格は上昇しますが、利益確定などで一度下落します。

その後、再び勢いが戻り2回目の高値(ヘッド)で新高値を更新します。

しかし、ここでも押し戻され3回目(右肩)では高値を更新できずに下落。このとき、トレーダー心理としては「もう上がらない」と判断する人が増え、ネックラインを割ると一気に売りが加速します。

このように、高値更新の失敗→勢いの低下→ネックライン割れという一連の流れが、反転の典型パターンとされる理由です。

ヘッドアンドショルダーの構造と種類、見分け方

パターン構造(左肩・頭・右肩・ネックライン)

ヘッドアンドショルダーのチャートパターンは、4つの要素で構成されています:

- 左肩(Left Shoulder)

最初の上昇と反落。ここで一度目の高値が形成されます。 - 頭(Head)

左肩を超える高値をつけた後に再び下落。この高値が最も高く、文字通り「頭」にあたります。 - 右肩(Right Shoulder)

再び上昇するものの、頭の高値を超えられずに反落。これが「高値更新に失敗」したサインになります。 - ネックライン(Neckline)

左肩と右肩の下落地点(谷)を結んだライン。この線を明確に下抜けた時が売りのエントリーポイントとなります。

ネックラインは水平とは限らず、斜めになることもあるため、しっかり引けているかを確認することが重要です。

また、右肩の高値が左肩よりも低い場合は、より強い下落を示唆するパターンとされ、トレーダーにとってはチャンスとなる可能性があります。

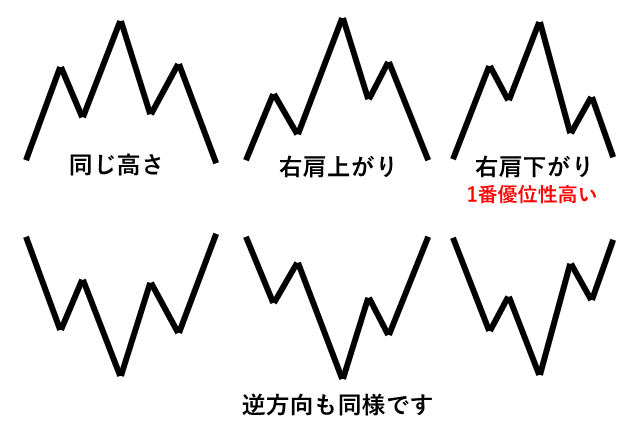

ヘッドアンドショルダーの種類

肩の位置によってこの6パターンあります。

売り(ショート)方向が上3つ、買い(ロング)方向が下3つですね。

1番右の右肩下がりバージョンが最も勝ちやすい形状です。

売りでエントリーする場合、画像右上の右肩下がりになっている形状では、直近最安値を下にブレイクしトレンド転換しているため、下落が継続しやすいです。

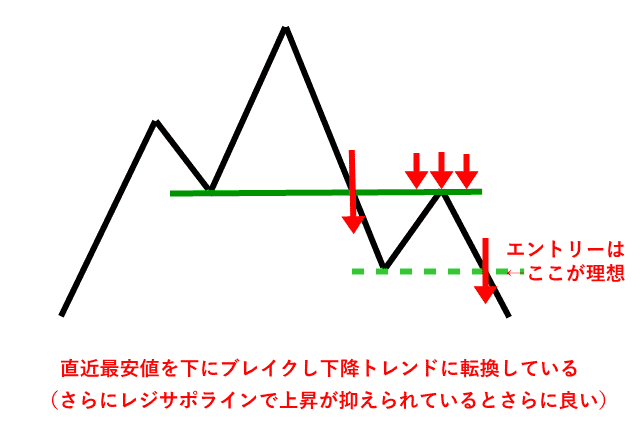

勝率の高い理想的な形状とエントリーポイント

最初はこの形状だけを狙うことをおすすめします。

(買い方向の場合は上下逆の形状で考えて下さい)

緑色のライン(ネックラインという)を下にブレイク&上昇を抑えられている状態です。

ラインでピッタリ反応・反発しているのが理想ですが、そうそうありません。

ロウソク足のヒゲで多少超えてしまっている程度ならOKと考え、水平線をザックリ見て反発しているな、くらいで受け止めましょう。

この図のようにトレンドの向きに合わせることでその方向に伸びやすくなり利幅も増えます。

あとは下降トレンドの継続が確定する緑の点線を下にブレイクしたところでエントリーしていきましょう。

なお、1つの時間足だけでこの形状が出現したからと言って、すぐにはエントリーしないでください。

日足、4時間足など上位足のトレンド方向も一致させることでより勝率が高く、利幅も大きくなります。

ヘッドアンドショルダーが出現するタイミングと背景

ヘッドアンドショルダー(三尊)は、トレンドの転換点で出現することが多く、特に上昇トレンドの終盤に現れることがよくあります。

買いの勢いが強く続いていた相場でも、ある程度の時間が経過すると、「これ以上は高値を更新できない」という状況になります。

こうしたときに、買い圧力の低下とともに売り圧力が強まるため、チャート上にこのパターンが現れるのです。

このパターンは、個人投資家だけでなく機関投資家も意識する重要な反転サインとされており、特に日足や4時間足など、中長期足で出現した場合の信頼性が高いとされています。

また、経済指標発表後や材料出尽くし後の相場で出現することもあります。

例えば、好材料で上昇したあとに買いが続かず、利確売りが出た結果、右肩が形成されるケースです。

相場の「流れの変わり目」に出ることが多いため、トレンド終了のサインとして活用するのが基本です。

見た目だけに頼らない注意点

ヘッドアンドショルダー(三尊)は視覚的にわかりやすいパターンですが、「形だけ似ている偽物」も多く存在します。

そのため、チャート上で3つの山ができているからといってすぐに「三尊だ!」と判断するのは危険です。

特に初心者の方は“騙し”に注意が必要です。

以下のような点をチェックしましょう。

- ネックラインを割る前にエントリーしないこと

チャートが三尊のような形をしていても、ネックラインを割らなければ“完成”とは言えません。確定前に飛び乗ると損切りになるリスクが高いです - 時間足の信頼性

5分足や15分足などの短期足では、騙しのパターンが多く、騙される可能性が高まります。できれば4時間足や日足など、中長期足を使うのが無難です - ボラティリティの確認

三尊パターンが機能するには、一定の値動きの幅(ボラティリティ)があることが前提です。値動きが小さすぎると、ブレイクしてもすぐに戻される可能性があります

パターン認識は経験がものを言います。見た目だけで判断せず、複数の要素(出来高、インジケーター、トレンドラインなど)を総合的に見て判断することが成功の鍵です。

実際のチャートで見るヘッドアンドショルダー

典型的な三尊チャート例

実際のFXチャート上で三尊パターンを見つけるには、形が明確で、ネックラインが引けるかどうかが重要なポイントになります。

例えば、米ドル/円の4時間足や日足チャートで、強い上昇トレンドのあとに3つの山が形成されていたら、三尊の可能性があります。

このとき、中央の「頭」が一番高く、左右の「肩」がほぼ同じ高さかやや低い位置であれば、教科書通りの美しい三尊パターンと判断できます。

また、左右の谷(下落したポイント)を線で結ぶと、ネックラインが引けるようになっているはずです。

ブレイクが近づいてくると、価格はネックラインの近辺で停滞したり、反発を繰り返したりします。

そして、明確にネックラインを割った時に売りのエントリータイミングが発生します。

チャート上では、その瞬間にローソク足が勢いよくネックラインを下抜けることが多く、ボリューム(出来高)が急増するケースもあります。

見つけた三尊が、過去に似た動きをしていたかどうか、バックテストするのも有効です。

チャート上でのネックラインの引き方

ネックラインとは、ヘッドアンドショルダー(三尊)パターンにおける「売りシグナルを判断する基準線」です。

正確に引くことで、エントリーポイントの精度を高めることができます。

ネックラインの引き方

- 左肩の安値と右肩の安値を結ぶ直線を引く

- この2点を結んだラインがネックラインになります

- 水平線になることもあれば、右下がり・右上がりになることもあります

- ローソク足の「実体ベース」で引くか「ヒゲも含めて」引くか選ぶ

- より保守的に見たいなら「実体ベース」で

- より早くエントリーしたいなら「ヒゲも含めた最安値」で

- ネックラインを引いたら、ローソク足がそれを明確に“割る”のを待つ

- 単なる一時的な下抜けではなく、ローソク足が確定した状態で抜けたかどうかを確認するのがポイント

補足ポイント

- 右肩が形成されている時点で、ネックラインを事前に引いておくことで、エントリーの準備ができます

- トレンドラインツールや描画機能を使って、色や太さを変えて目立たせると、よりわかりやすくなります

ネックラインの引き方が曖昧だと、エントリーが早すぎたり、騙しに遭ったりしやすくなるため、丁寧に引くことが勝率アップの鍵です。

実践!ヘッドアンドショルダーを使ったエントリー手順

ヘッドアンドショルダーを使ったトレードでは、「パターンの完成→ブレイク→エントリー」という3段階をしっかり押さえることが重要です。

以下は、実際のエントリーフローの一例です。

エントリー手順の流れ

- 三尊の形を確認する

左肩・頭・右肩がチャート上に出現しているかをチェック。右肩の高値が頭を超えていないことがポイント - ネックラインを引く

左肩と右肩の谷(安値)を結び、ブレイクの準備を整える - ネックラインを“明確に”下抜けたら売りエントリー

下抜けた直後のローソク足が確定するのを待って、ショートポジションでエントリー - 損切り(ストップロス)の設定

右肩の高値や、ネックライン上抜けに損切りを設定。損小利大を意識しましょう - 利確ポイントを設定

過去のサポートラインや、ヘッドの高さを基準に利確ターゲットを設定します。移動平均線やフィボナッチも参考になります

注意点

- ブレイク後の戻し(リテスト)を待ってから入る手法もあります

- トレンドが明確に反転しているか、他のインジケーターと併用して判断すると精度が高まります

パターンの完成を待ち、焦らず丁寧にエントリーすることが、三尊トレード成功のカギとなります。

利確タイミングの目安

ヘッドアンドショルダー(三尊)でトレードする際、どこで利確すべきかは非常に重要です。

せっかく正しい方向に動いても、利確タイミングが早すぎたり遅すぎたりすると、収益を最大化できない可能性があります。

利確の主な目安

- ネックラインから「頭」までの高さを利幅として設定

- 例えば、ネックラインが145円、頭が147円なら「2円」が利幅の目安

- ネックラインブレイク後の目標は「143円(=145-2)」

- 過去のサポートゾーンまで

- チャート左側に過去に何度も止められた安値があるなら、そこを目安に設定

- フィボナッチリトレースメントで38.2%または61.8%ライン

- トレンドの戻しが発生しやすい水準として活用

- 移動平均線との位置関係

- 価格が移動平均線から乖離しすぎたら、反発の可能性があるため早めの利確も視野に

- トレイリングストップで利益を伸ばす

- 含み益がある程度乗った段階で、ストップを移動して損失を出さずに利を伸ばす戦略

利確には「確実に取る」と「利益を伸ばす」の2つのスタンスがあります。

相場の勢いや時間帯、経済指標の有無などを見て柔軟に対応することが大切です。

売り時の見極め方と注意点

ヘッドアンドショルダー(三尊)パターンは、売りトレードの強力なシグナルですが、エントリータイミングだけでなく、「売り時(=エグジットの判断)」も勝敗を分ける重要なポイントです。

売り時の見極め方

- ネックラインを下抜けた瞬間

- ブレイク直後は勢いが出やすく、短期トレーダーには絶好のエントリーポイントとなります

- リテスト後の再下落時

- ネックラインをブレイク後、一度価格が戻ってくることがあります

- その戻りがネックラインで止められ、再度反落したら「売り時」です

- 右肩の高値に損切りを置いて、リスクリワードをチェック

- リスクリワード比が1:2以上あれば、売りエントリーとして有効

- ボラティリティや市場状況の確認

- 米雇用統計やFOMC直後など、値動きが激しくなる時間帯は様子見も必要です

注意点

- ネックラインを割ってもすぐに戻る“騙し”がある

- 短期足だけで判断せず、複数時間足を確認

- 感情的な取引に注意し、必ずルールを守る

売り時をしっかり見極め、計画的に利確または損切りすることで、安定した成績を維持できるトレードにつながります。

エントリーチェックリスト

- 左肩・頭・右肩の形が明確に見えている

- ネックラインが正しく引けている

- ネックラインのブレイクがローソク足で“確定”している

- リスクリワード比が1:2以上である

- 経済指標の発表タイミングを避けている

- 移動平均線や他インジケーターと方向性が一致している

- トレードルールに基づいて損切り・利確ポイントを設定している

まとめ

ヘッドアンドショルダー(三尊)は、FX相場における反転のシグナルとして非常に信頼性が高いパターンです。

正しく見極め、ネックラインを基準にエントリーと利確を判断することで、勝率の高いトレードが可能になります。

特に初心者は、形の確認やリスクリワードの設定などを丁寧に行うことが重要です。

相場心理の変化を読み取る力も養えるため、学んで損のないチャートパターンの一つです。

最初はこの記事で紹介した勝率の高いパターンを狙ってエントリーしていくことをおすすめします。